※本記事は「特別受益の『持ち戻し』とは」の続きです。

相続分と異なる遺留分の特別受益の持ち戻し

特別受益の「持ち戻し」により相続分が変更されると、その変更にあわせて遺留分も変更になります。

ただし、相続分と遺留分では「特別受益」の取り扱いに関するルールに違いがあります。

そのため、「持ち戻し」の計算を行うときは、遺留分と相続分の計算は異なることになります。

相続分と遺留分の特別受益の持ち戻しのルールの違い

持ち戻しの対象期間

相続の場合では持ち戻しの対象期間に制限はありませんでしたが、遺留分における「持ち戻し」の対象となる期間は相続開始の10年前までとなります。

かつては遺留分についても「特別受益」の持ち戻しは対象期間は無制限とされていましたが、2019年7月の民法改正により、相続開始の10年間に限るという期間制限が新設されました。

従いまして、2019年6月以前に発生した相続については、遺留分計算において「特別受益」は期間無制限で持ち戻し計算が行われますが、 2019年7月以降に発生した相続では10年前までの 「特別受益」 が持ち戻しの対象となります。

ただし、当事者双方が遺留分権利者に損害を与えることを知りながら贈与を実行したときは、例外として期間の定めなく「持ち戻し」の対象になります。

特別受益の持ち戻し免除

相続分とは異なり、遺留分の計算においては「特別受益」の「持ち戻し」の免除は認められません。

遺留分は、ご本人(被相続人)の意思にかかわらず、法定相続人の相続に関する最低限の権利を保障する制度です。

そのため「特別受益」の持ち戻しについても、ご本人(被相続人)の意思によって免除することはできないとされています。

遺留分の持ち戻しの例

遺留分算定の基礎となる財産額は、ご本人(被相続人)が死亡した時に有していた財産額に、相続開始前の10年間に行った贈与の価額を加えたものです。このときに債務があれば、債務全額が差し引かれます。

配偶者と子が相続人の場合、各相続人の遺留分額は以下の式によって求められます。

個別的遺留分の額=遺留分算定の基礎となる財産額×遺留分率×法定相続分の割合

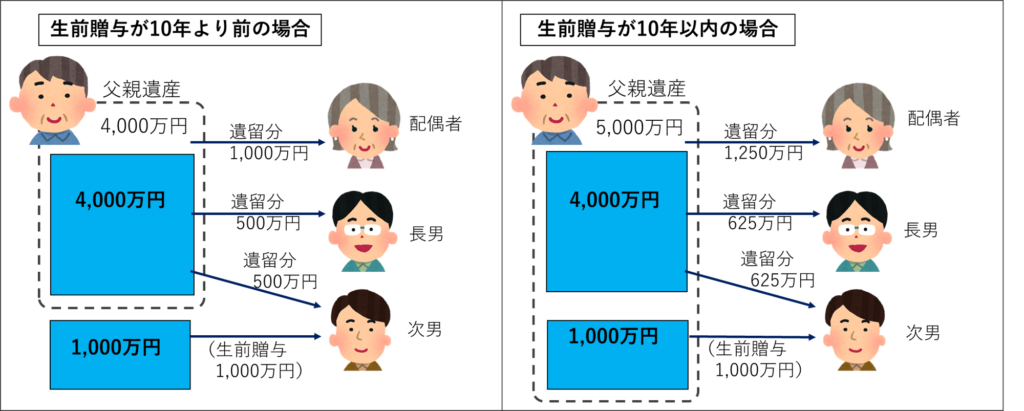

遺留分の場合、特別受益の持ち戻しの対象となる生前贈与の時期には、「相続開始前10年間」に限るという期間制限があります。したがって、生前贈与の時期が10年以内か否かにより遺留分の額が異なってきます。

以下の条件における、遺留分計算の事例は下図にまとめましたので、ご参照ください。

- 相続人は配偶者・長男・次男の3人

- 相続財産の総額は4,000万円

- 次男は、被相続人から特別受益に当たる1,000万円の生前贈与

この記事は、ここまでとなります。