※本記事は「相続税の計算 ③相続税総額の計算」の続きです。

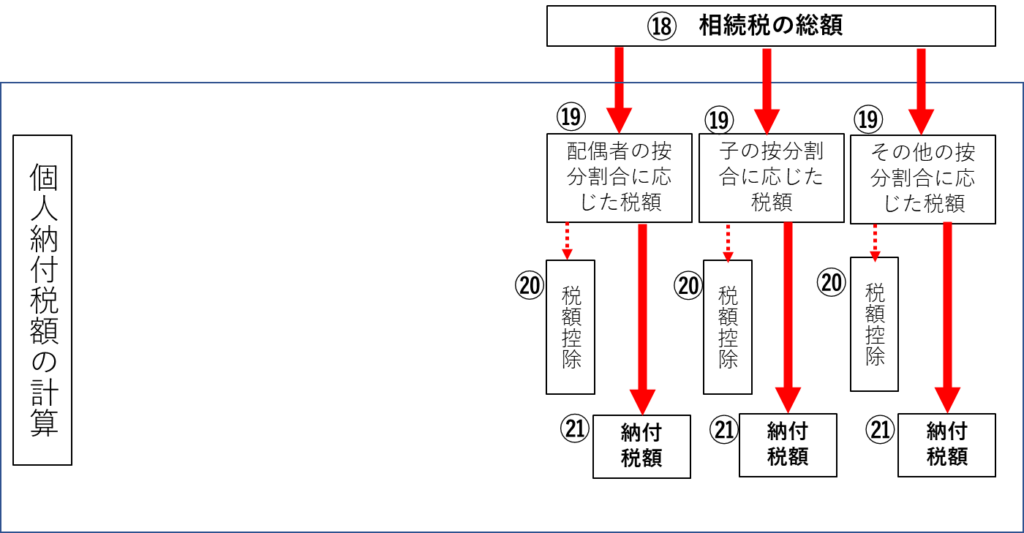

相続税の個人納付税額の計算の流れ

今回の記事は「相続税の計算」のうち、最後の部分となる「個人納付税額の計算」について説明します。

下図を見ながら、相続人各人が納付すべき相続税総の計算の流れを読んで頂ければと思います。

按分割合に応じた相続税額の分割(図中⑲)

各人が実際に負担する相続税額は、相続税の総額から実際の財産取得割合で按分して計算します(図中⑲)。これは、多くの財産を取得した人には、多くの相続税を負担して貰うという趣旨です。なお実際の財産取得割合は、基礎控除額を控除する前の正味の相続財産(課税価格)をベースに算出します。

相続人の各人に課される相続税額は、以下の計算式で算出されます・

<各人の按分された相続税額(図中⑲)の計算式>

相続税の総額(図中⑱)×(各相続人の課税価格÷課税価格の合計額)=各人の実際の相続税額(図中⑲)

| 「相続税の計算 ③相続税総額の計算」で例示した、相続人が配偶者と子供2人で、課税価格(図中⑫)が1億円の場合で考えてみましょう。このケースで法定相続分で財産分割を行うと、各相続人に按分される相続税額は、下表の通り相続金額に応じたものになります。 |

| 配偶者 | 子供A | 子供B | |

| 相続税の総額(1) | 630万円 | 630万円 | 630万円 |

| 相続金額(課税価格)(2) | 5000万円 | 2500万円 | 2500万円 |

| 財産合計額(課税価格)(3) | 1億円 | 1億円 | 1億円 |

| 相続割合(4)=(2)÷(3) | 1/2 | 1/4 | 1/4 |

| 各人に按分された相続税額(5)=(1)×(4) | 315万円 | 157.5万円 | 157.5万円 |

このように各相続人に相続税が按分される訳ですが、この段階で相続税へ加算がされる場合があります。

これは、資産形成の貢献度であるとか、遺産取得の偶然性、子を飛ばして孫へ遺贈することによる相続税の課税回避を防止するためのものです。そのため、以下の人の相続税額は、通常の相続税額の2割増しになります。

- 1親等の血族以外の人

- 配偶者以外の人

なお、ご本人(被相続人)の孫などの直系卑属が、そのご本人(被相続人)の養子になっている場合(いわゆる孫養子)は、その人は1親等の血族には含まれないことになっていますので、2割加算の対象となります。ただし、ご本人(被相続人)の子どもなどの直系卑属が、相続開始前に死亡または相続権を喪失している場合には、その孫養子が代襲相続により相続人になれば、2割加算の対象外となります。

適用される税額控除(図中⑳)

このように、各人が負担すべき税額が求められました。次に行うべきことは、各人に適用される税額控除を計算し、各人の納付すべき相続税額を最終的に確定することです。

最も多く適用されるものとして、配偶者の税額軽減措置があります。

一次相続(夫が先に亡くなり、配偶者である妻が相続をするような場合)では、この配偶者の税額軽減措置が利用できますから、配偶者の納付すべき相続税額は大きく減額されます。これは配偶者間の相続は世代をまたぐ相続(垂直相続)ではなく、同一世代間の水平相続に過ぎず、残された妻の生活を保障するための政策的な配慮がなされているからです。

その他、主な税額控除は下表のとおりです。

税額控除は下表の順序で控除していきます。

| 控除種別 | 控除内容 |

| 暦年課税に係る贈与税額控除 | ご本人様(被相続人)から相続開始前3年以内に財産の贈与を受けている場合、その財産の価額を相続税の課税価格に加算して、相続税を計算することになります。そのため、贈与を受けた財産について納付済みの贈与税額は、その人の相続税額から控除されます。 |

| 配偶者の税額軽減(配偶者控除) | 配偶者の課税価格は、配偶者の法定相続分相当額あるいは1億6,000万円のいずれか多い額までは税負担が生じないことになっています。 |

| 未成年者控除 | 相続人が未成年者である場合は、その未成年者の年齢に応じて20歳になるまでの年数に10万円を乗じた額を控除します。 |

| 障害者控除 | 相続人が85歳未満であり、障害者に該当する場合は、一定の式に基づいて控除額を計算します。 |

| 相次相続控除 | 被相続人がその相続開始前10年以内に開始した相続により財産を取得し、相続税を納税している場合は、一定の式に基づいて控除額を計算します。 |

| 外国税額控除 | 国外財産について、その所在地国で日本の相続税に相当する税が課せられた場合に、一定額を控除します。 |

| 相続時精算課税分の贈与税額控除 | 相続時精算課税適用者に贈与税が課せられた贈与税がある場合にその贈与税額を控除します。 |

各相続人の納付税額(図中㉑)

各相続人が最終的に納付すべき相続税額は以下の通りとなります。

<各人の納付税額(図中㉑)の計算式>

各人の按分された相続税額(図中⑲) - 税額控除額(図中⑳) = 各相続人の納付税額(図中㉑)

| 「相続税の計算 ③相続税総額の計算」で例示した、相続人が配偶者と子供2人で、課税価格(図中⑫)が1億円の場合で考えてみましょう。このケースで納付税額を計算しますと、下表の通りになります |

| 配偶者 | 子供A 15歳と仮定 | 子供B 10歳と仮定 | |

| 各人に按分された相続税額(1) | 315万円 | 157.5万円 | 157.5万円 |

| 税額控除(2) | 配偶者の税額軽減 (1億6000万迄非課税) | 未成年者控除 (50万円控除) | 未成年者控除 (100万円控除) |

| 納付すべき税額(3)=(1)-(2) | なし | 107.5万円 | 57.5万円 |

今回の記事はここまでになります。

※「配偶者の軽減税額とは」を参照下さい。

※「相続税の未成年者控除とは」を参照下さい。

※「相続税の障害者控除とは」を参照下さい。

※「相続税の相次相続控除とは」を参照下さい。