※この記事は「相続税の計算②課税価格の計算」の続きです。

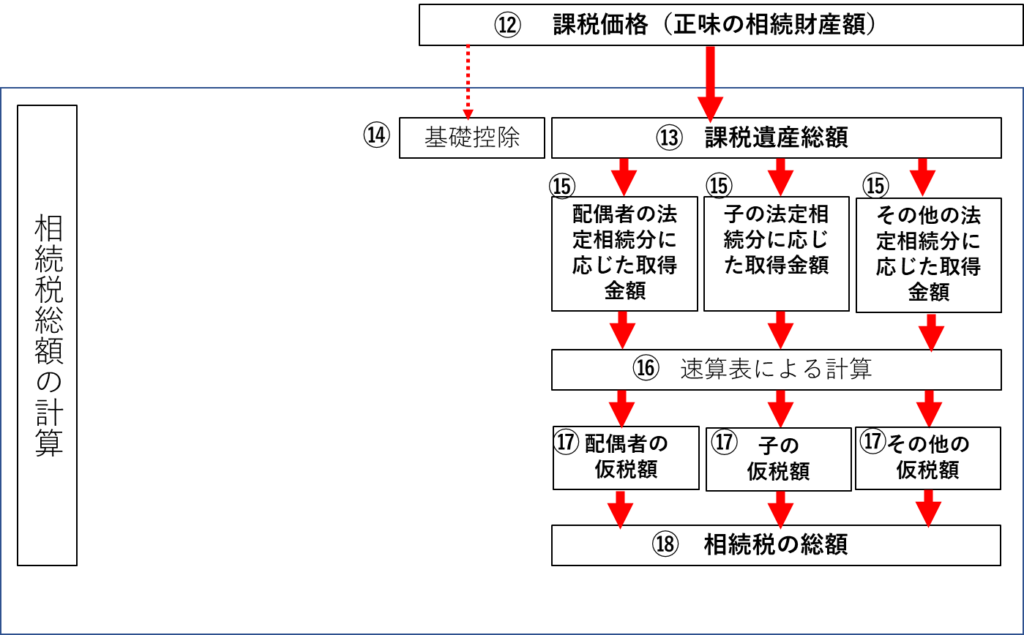

相続税総額の計算の流れ

今回の記事は「相続税の計算」のうち、「相続税総額の計算」の部分について説明します。

下図を見ながら、課税価格から相続税総額までの計算の流れを読んで頂ければと思います。

課税遺産総額の計算(図中⑬)

「相続税の計算 ②課税価格の計算」の記事の最後で、最終の課税価格(図中⑫)を算出しました。

本記事は、この課税価格(図中⑫)を起点として説明を始めます。

この課税価格は、正味の相続財産額とも呼ばれます。課税価格(図中⑫)から、「基礎控除額」(図中⑭)を控除した金額が「課税遺産総額」(図中⑬)となります。

課税遺産総額(図中⑬)の計算式は、以下の通りになります。

<課税遺産総額の計算式>

課税遺産総額 = 課税価格(正味の相続財産額) − 基礎控除額

課税価格(図中⑫)が、「基礎控除額」(図中⑭)を下回っていれば、相続税は課税されないことになります。

つまり、上記の計算式で、「課税遺産総額」(図中⑬)がマイナスかゼロになれば、相続税を支払う必要はなくなります。課税すべき対象となる遺産が無い訳ですから、相続税が課税されることはありません。

基礎控除額の計算(図中⑭)

税制改正により、平成27年1月1日以降に発生した相続等から、基礎控除額(図中⑭)は大きく縮小され、相続税の課税対象となるケースが増えました。

それでは、基礎控除額(図中⑭)の計算方法を見ていきましょう。

相続の基礎控除とは、相続税の課税最低限度額であり、法定相続人の数によって額が決定します。

現在、基礎控除額は、1件の相続当たりの控除の基礎金額が3,000万円となっています。

さらに、この基礎金額に、法定相続人1人当たり600万円が加算されます。

これを計算式にすると、以下の通りになります。

<基礎控除額の計算式>

基礎控除額 = 3,000万円 +(600万円×法定相続人の人数)

また基礎控除額(図中⑭)を早見表にすると以下の通りになります。

| 法定相続人の人数 | 基礎控除額 |

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

| 例えば、相続人が配偶者と子供2人の場合、課税価格(図中⑫)が1億円と仮定します。 すると、基礎控除額は4,800万円(=3,000万円+600万円×3人)ですので、課税遺産総額は5,200万円(=1億円−4,800万円)となります。 |

また、相続放棄をした人があっても上記の法定相続人数に含むことになっています。したがって相続放棄をした人があっても基礎控除額は変わりません。

ただし、ご本人様(被相続人)に養子がいる場合は、法定相続人に含まれる養子の数は次のように制限されます。

(1)被相続人に実子がいる場合‥‥1人

(2)被相続人に実子がいない場合‥‥2人

法定相続分の応じた取得金額の計算(図中⑮)

「課税遺産総額」(図中⑬)が算出できたら、次は各相続人が法定相続分どおりで相続したと仮定して、各相続人の課税遺産額の取得額(図中⑮)を求めます。

ここで使用する法定相続分は、あくまでも相続税を計算するための、仮の分割割合です。実際の分割割合や、誰が何を相続するかは遺産分割協議で別途決定されることになります。

相続人毎の仮の取得金額=課税遺産総額 × 各人の法定相続分の割合

| 先ほどの相続人が配偶者と子供2人の例では、課税遺産総額5,200万円となります。 ですから、配偶者の仮の取得金額は2,600万円(=5200万円×1/2)となり、子供一人当たりの仮の取得金額は1300万円(=5200万円×1/2×1/2)となります。 |

各相続人の仮の相続税額を計算(図中⑰)

各相続人の仮の取得金額(図中⑮)が計算できたら、各人の仮の相続税額(図中⑰)を計算します。

各相続人の仮の相続税額(図中⑰)の計算式は以下の通りになります。

<各相続人の仮の相続税額>

各相続人の仮の相続税額 = 課税遺産総額 ×各相続人の法定相続分 × 税率 − 控除額

しかし、この計算は煩雑なので、多くの場合は相続税の速算表(図中⑯)を利用して、相続税額を計算します。 速算表は以下の通りになります。

| 法定相続分に応じた取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | 0万円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 先ほどから使用している例では、配偶者の仮の取得金額は2,600万円ですから、適用税率は15%、控除額は50万円となります。計算すると、(2,600万円×15%-50万円)で、仮の相続税額は340万円になります。 子供はそれぞれ仮の取得金額が1,300万円となりますので、適用税率15%、控除額は50万円となります。こちらも計算すると、(1,300万円×15%-50万円)で、仮の相続税額は子供1人につき145万円になります。 |

相続税の仮の総額(図中⑱)

各相続人の仮の相続税額(図中⑰)を計算できたら、全ての相続人の仮の相続税額を足して、相続税の仮の総額(図中⑱)を計算します。

<相続税の仮の総額の計算式>

相続税の仮の総額=配偶者の仮の相続税額 + 相続人Aの仮の相続税額 + 相続人Bの仮の相続税額・・・

| 先ほどから使用している例では、以下の計算式の通りで、相続税の仮の総額は630万円になります。 配偶者(340万円)+子供A(145万円)+子供B(145万円)=630万円 |

※この記事は「相続税の計算 ④個人納付税額の計算」に続きます